税制上の優遇措置(個人)

学校法人桐蔭学園へのご寄付は税制上の優遇措置の対象です。

(控除制度の活用により減税効果があります。)

個人の場合

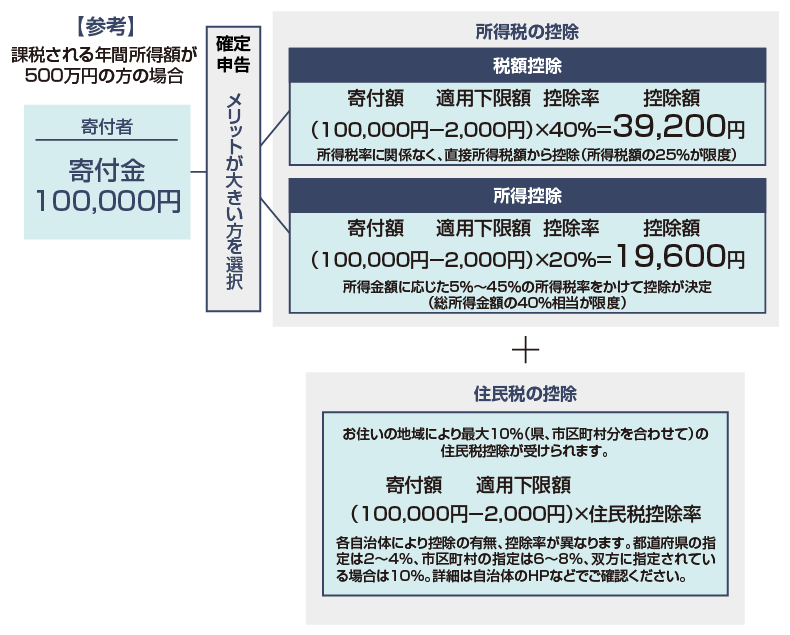

文部科学省から所得税の「税額控除対象法人」および「特定公益増進法人」の認可を受けておりますので、確定申告の際に「税額控除制度」または「所得控除制度」のいずれかでメリットの大きい方を選択いただけます。お住まいの地域によっては住民税の控除対象となるため、併せて最大で約50%の寄付金控除を受けることが出来ます。

寄付金控除を受けるには確定申告が必要です。手続きにおかれましては、桐蔭学園から送付される「寄付金受領証明書」と「特定公益増進法人であることの証明書」(写し)あるいは「税額控除に係る証明書」(写し)が必要となります。確定申告手続きや詳しい条件などは、お住まいの地域を管轄する税務署等へご相談ください。

自己または近親者が、入学・入園された年の12月31日までにご寄付いただいた場合は、原則として「学校の入学に係る寄付金」(所得税法第78条2項「学校の入学に関してするもの」)とみなされ、寄付金控除の対象から除外されますので、予めご了承願います。近親者とは、子・配偶者・兄弟姉妹および孫を指します。

学校法人桐蔭学園に対する出資を目的とした寄付は、寄付金控除の対象となりませんのでご注意ください。出資目的寄付金とは「金銭等の財産を提供して株式や出資持分等の地位を取得する行為全般」を指します。

所得税の控除

税額控除制度

当該年中に支出した寄付金額から2千円を引いた額の40%が税額控除対象額の上限となります。この税額控除制度は、寄付金額を基準に算出した控除額を年間の所得税額から直接控除するため、ほとんどの寄付に減税効果が大きい制度です。

(当該年中に支出した寄付額-2,000円)×40%=控除額

※所得税率に関係なく、直接所得税額から控除。

確定申告に必要な書類

・桐蔭学園から送付される「税額控除に係る証明書」(写し)

・桐蔭学園発行の寄付金受領証明書

所得控除制度(特定公益増進法人に対する寄付金)

この所得控除制度は、所得控除を行った後に税率を掛けるため、所得税率が高い高所得者の方に減税効果が大きい制度です。

(当該年中に支出した寄付額-2,000円)×所得税率=控除額

※所得金額に応じた5%~45%の所得税率をかけて控除が決定。

確定申告に必要な書類

・桐蔭学園から送付される「特定公益増進法人であることの証明書」(写し)

・桐蔭学園発行の寄付金受領証明書

個人住民税の寄付金税額控除

個人が本学園に寄付した場合、ご住所によっては確定申告を行うことで、上記の税額控除・所得控除のほか、個人住民税の控除を受けることができます。個人住民税 には、①都道府県税と②市町村民税の2種類があります。

学校法人桐蔭学園を「寄付金税額控除対象法人」として条例で指定している自治体

条例指定にあたり、自治体内に桐蔭学園の代表所在地又は設置する学校を有することが主な要件とされています。

【都道府県における指定】神奈川県

【市区町村における指定】横浜市

【神奈川県が条例で指定した団体を対象としている市区町村】川崎市、相模原市、鎌倉市、茅ヶ崎市、秦野市、厚木市、海老名市、綾瀬市、藤沢市、平塚市、小田原市、南足柄市、三浦市 他

神奈川県県税条例の規定による個人県民税の寄附金税額控除について

横浜市市民税の寄附金税額控除の対象となる法人について

※上記以外の市区町村にお住まいの方、詳細について確認したい方は、管轄の市区町村税務担当課にお問い合わせください。

住民税の寄附金控除について

- ご寄付いただいた翌年1月1日時点で前述の自治体にお住まいの方が対象です。

- 所得税については、確定申告により還付され、住民税(県民税及び市民税)については翌年度の住民税から控除されます。

(寄付額-2,000円)×住民税率

※各自治体の条例により控除の有無、控除額が異なります。

ご寄付いただいた方の在住地による控除税率(例)

ご寄付いただいた方の在住地 |

県民税 |

市区町村民税 |

|---|---|---|

政令市 在住の方(横浜市・川崎市・相模原市) |

2% |

管轄の市区町村税務担当課にお問い合わせください。 |

政令市以外 在住の方 |

4% |

※本学園を税額控除対象法人として指定した所轄庁から要請があった場合、寄付者名簿を提出することになっておりますので、ご了承ください。寄付者名簿には、寄付者名、住所、寄付金額、寄付金受領日を記載いたします。